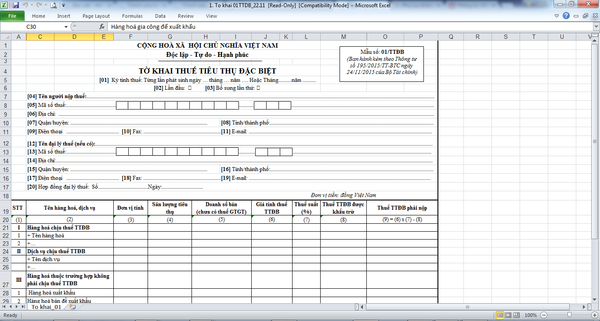

Hướng dẫn cách kê khai thuế tiêu thụ đặc biệt trên tờ khai 01-TTĐB

Hướng dẫn cách kê khai thuế tiêu thụ đặc biệt trên tờ khai 01 TTĐB là hướng dẫn các bạn cách điền vào các chỉ tiêu trên tờ khai 01 TTĐB ban hành kèm theo thông tư 195/2015/TT-BTC.

Thông thường trước khi điền vào tờ khai này các bạn phải điền vào các chỉ tiêu trên các phụ lục bán ra và mua vào kèm theo tờ khai thuế tiêu thụ đặc biệt là mẫu 01-1/TTĐB và mẫu 01-2/TTĐB

Sau đây kế toán Ytho xin gởi đến các bạn: Hướng dẫn cách kê khai thuế tiêu thụ đặc biệt trên tờ khai 01 TTĐB

Hướng dẫn cách kê khai thuế tiêu thụ đặc biệt trên tờ khai 01 TTĐB

Cột 1: Chỉ tiêu “Số thứ tự”

NNT ghi thứ tự từng loại hàng hoá, dịch vụ chịu thuế tương ứng với từng mức thuế suất thuế TTĐB trong Biểu thuế và tính chất của hàng hoá, dịch vụ.

Cột 2: Chỉ tiêu “Tên hàng hoá, dịch vụ”

Mỗi loại hàng hoá, dịch vụ bán ra tương ứng với từng mức thuế suất trong Biểu thuế Tiêu thụ đặc biệt được kê khai vào một dòng của tờ khai.

Mục I: “Hàng hoá chịu thuế TTĐB”

NNT kê khai tên hàng hoá chịu thuế TTĐB tiêu thụ trong nước. Mỗi loại hàng hoá chịu thuế TTĐB tiêu thụ trong nước được kê khai vào 1 dòng; nếu cùng loại hàng hoá nhưng áp dụng các mức thuế suất khác nhau thì mỗi mặt hàng được kê vào một dòng với mức thuế suất tương ứng.

Mục II: “Dịch vụ chịu thuế TTĐB”

NNT kê khai tên dịch vụ kinh doanh chịu thuế TTĐB. Mỗi loại dịch vụ chịu thuế TTĐB kinh doanh trong tháng được kê vào một dòng.

Mục III: “Hàng hóa thuộc trường hợp không phải chịu thuế TTĐB”

NNT kê khai vào mục này các loại hàng hoá do cơ sở sản xuất, gia công trực tiếp xuất khẩu ra nước ngoài hoặc bán, uỷ thác cho cơ sở kinh doanh khác để xuất khẩu. Các hàng hoá này phải có đủ hồ sơ chứng minh là hàng đã xuất khẩu theo từng trường hợp cụ thể. Tên hàng hoá xuất khẩu được khai theo từng nhóm: hàng hoá xuất khẩu, hàng hoá bán cho cơ sở khác để xuất khẩu hoặc hàng hoá gia công để xuất khẩu. Mỗi loại hàng hoá xuất khẩu hoặc hàng hoá bán để xuất khẩu hoặc hàng hoá gia công để xuất khẩu được kê vào một dòng.

Lưu ý: Vì các loại hàng hóa xuất khẩu, hàng bán để xuất khẩu và hàng hóa gia công để xuất khẩu thuộc diện không chịu thuế TTĐB nên trong tờ khai thuế TTĐB chỉ cần ghi tên, loại hàng hóa, số lượng, doanh số bán, các chỉ tiêu khác không cần ghi.

Cột 3: Chỉ tiêu “Đơn vị tính”

NNT ghi đơn vị tính phù hợp với từng loại hàng hoá, dịch vụ tiêu thụ trong kỳ. Đối với các loại sản phẩm hàng hoá thương phẩm có quy cách đóng gói sản phẩm theo khối lượng, trọng lượng, số lượng khác nhau thì quy đổi thành đơn vị đo lường tiêu chuẩn để tổng hợp và khai vào chỉ tiêu này. Ví dụ như:

+ Đối với hàng hóa là rượu, bia: khi xuất bán hàng hoá thương phẩm, quy cách đóng gói sản phẩm có thể là chai 300ml, chai 500ml, chai 750ml…; NNT cần tổng hợp và quy đổi thành đơn vị đo lường tiêu chuẩn là lít để khai vào chỉ tiêu này;

+ Đối với xăng, nap-ta và các chế phẩm khác để pha chế xăng: Đơn vị tính được ghi là lít;

+ Đối với hàng hóa là Thuốc lá điếu: Đơn vị tính là bao, thùng,..

+ Đối với hàng hóa là Ô tô, xe mô tô hai bánh, xe mô tô ba bánh, tàu bay, du thuyền, máy điều hoà không khí: Đơn vị tính là chiếc.

+ Hoạt động xổ số: Đơn vị tính là vé.

+ Dịch vụ vũ trường: Đơn vị tính là vé theo lượt/người.

+ Dịch vụ karaokê, chơi golf: Đơn vị tính là vé tính theo giờ.

Đối với dịch vụ chịu thuế TTĐB cung ứng cho người tiêu dùng, nhưng không xác định được đơn vị tính của loại dịch vụ đó, thì không khai vào cột này ví dụ: Tiền bán thẻ hội viên câu lạc bộ chơi golf, tiền ký quỹ chơi golf, kinh doanh khác trong vũ trường,…

Cột 4: Chỉ tiêu “Sản lượng tiêu thụ”

– Đối với NNT sản xuất hàng hóa chịu thuế TTĐB thì số liệu kê khai vào cột này là tổng sản lượng thực tế của từng loại hàng hóa tiêu thụ trong kỳ. Đối với các loại sản phẩm hàng hoá thương phẩm có quy cách đóng gói sản phẩm theo khối lượng, trọng lượng, số lượng khác nhau được quy đổi thành đơn vị đo lường tiêu chuẩn để tổng hợp thì số liệu để khai vào chỉ tiêu này là sản lượng tiêu thụ đã được quy đổi theo đơn vị đo lường tiêu chuẩn.

Ví dụ như: Công ty H sản xuất rượu, trong tháng xuất bán nhiều loại hàng hoá có quy cách đóng gói sản phẩm khác nhau; cụ thể là chai 300ml, chai 500ml, chai 750ml…; Để khai vào Tờ khai thuế TTĐB thì Công ty H cần quy đổi sản lượng thành đơn vị đo lường tiêu chuẩn là lít và tổng hợp sản lượng tiêu thụ theo lít để khai vào chỉ tiêu này.

– Đối với dịch vụ chịu thuế TTĐB: Nếu NNT có thể xác định được tổng lượng dịch vụ đã cung ứng trong kỳ thì ghi vào chỉ tiêu này; trường hợp không xác định được số lượng dịch vụ đã cung cấp thì NNT không cần ghi vào chỉ tiêu này. Ví dụ: kinh doanh vũ trường, mát-xa… có bao gồm cả dịch vụ ăn uống và dịch vụ khác đi kèm thì chỉ cần khai tổng doanh số.

Hướng dẫn cách kê khai thuế tiêu thụ đặc biệt trên tờ khai 01 TTĐB

Cột 5: Chỉ tiêu “Doanh số bán chưa có thuế GTGT”

Chỉ tiêu này phản ánh doanh số bán hàng hoá, dịch vụ đã có thuế TTĐB nhưng chưa có thuế GTGT của cơ sở sản xuất kinh doanh trong kỳ tính thuế.

NNT căn cứ vào dòng Tổng cộng của cột (9): Chỉ tiêu “Doanh số bán có thuế TTĐB (không có thuế GTGT)” tại Bảng kê hoá đơn hàng hoá, dịch vụ bán ra chịu thuế TTĐB mẫu số 01-1/TTĐB để khai vào chỉ tiêu này.

Mỗi loại sản phẩm, hàng hoá hoặc dịch vụ cùng loại, cùng nhóm được tổng hợp vào một dòng tương ứng với từng nhóm hàng hoá, dịch vụ có cùng mức thuế suất theo Biểu thuế Tiêu thụ đặc biệt.

Cột 6: Chỉ tiêu “Giá tính thuế TTĐB”

Giá tính thuế TTĐB được kê khai theo từng loại hàng hoá, dịch vụ tiêu thụ trong nước phát sinh trong kỳ. Số liệu để ghi vào chỉ tiêu này được căn cứ vào số liệu ở cột (5) và cách tính giá TTĐB theo quy định của luật thuế TTĐB.

| Giá tính thuế TTĐB | = | Giá bán chưa có thuế GTGT |

| 1 + Thuế suất thuế TTĐB |

Đối với hàng hoá chịu thuế TTĐB, giá tính thuế TTĐB là giá chưa có thuế GTGT và chưa có thuế TTĐB, không trừ giá trị vỏ bao bì.

Việc xác định giá tính thuế TTĐB trong một số trường hợp cụ thể như sau:

– Trường hợp cơ sở sản xuất hàng hoá chịu thuế TTĐB bán hàng qua các cơ sở hạch toán trực thuộc (chi nhánh, cửa hàng…) thì giá làm căn cứ tính thuế TTĐB là giá do các chi nhánh, cửa hàng bán ra chưa có thuế GTGT;

– Trường hợp cơ sở sản xuất bán hàng thông qua đại lý bán đúng giá do cơ sở quy định, hưởng hoa hồng thì giá làm căn cứ tính thuế TTĐB là giá bán chưa có thuế GTGT do cơ sở sản xuất quy định chưa trừ hoa hồng;

– Cơ sở sản xuất hàng hoá chịu thuế TTĐB bán hàng qua các cơ sở kinh doanh thương mại thì giá làm căn cứ tính thuế TTĐB là giá bán chưa có thuế GTGT của cơ sở sản xuất nhưng không thấp hơn 10% so với giá bán bình quân do cơ sở kinh doanh thương mại bán ra.

– Đối với mặt hàng bia chai nếu có đặt tiền cược vỏ chai, hàng quý cơ sở sản xuất và khách hàng thực hiện quyết toán số tiền đặt cược vỏ chai thì số tiền đặt cược tương ứng giá trị số vỏ chai không thu hồi được phải đưa vào doanh thu tính thuế TTĐB.

– Đối với kinh doanh đặt cược là doanh thu bán vé đặt cược trừ (-) tiền trả thưởng cho khách hàng (giá chưa có thuế GTGT), không bao gồm soanh số bán vé vào cửa xem các sự kiện giải trí gắn với hoạt động đặt cược;

– Đối với kinh doanh vũ trường, mát-xa và karaoke, giá tính thuế là doanh thu chưa có thuế GTGT của các hoạt động trong vũ trường, cơ sở mát-xa và karaoke, bao gồm cả doanh thu của dịch vụ ăn uống và các dịch vụ khác đi kèm (ví dụ như tắm, xông hợi trong cơ sở mát-xa).

Hướng dẫn cách kê khai thuế tiêu thụ đặc biệt trên tờ khai 01 TTĐB

Cột 7: Chỉ tiêu “Thuế suất thuế TTĐB”

Thuế suất của mỗi loại hàng hoá, dịch vụ chịu thuế TTĐB phát sinh trong kỳ để ghi vào cột số (7) được căn cứ theo mức thuế suất quy định tại Biểu thuế suất thuế TTĐB hiện hành.

Cột 8: Chỉ tiêu “Thuế TTĐB được khấu trừ”

Thuế TTĐB được khấu trừ ghi vào cột (8) là số thuế TTĐB của nguyên liệu do NNT mua vào để sản xuất hàng hóa chịu thuế TTĐB có chứng từ hợp pháp (chứng từ đã nộp thuế TTĐB ở khâu nhập khẩu, hoá đơn mua nguyên liệu trong nước…) tương ứng với số thuế TTĐB của nguyên liệu sử dụng để sản xuất ra hàng hoá chịu thuế TTĐB đã tiêu thụ. Số thuế TTĐB được khấu trừ tối đa không quá số thuế TTĐB của nguyên liệu dùng sản xuất hàng hoá chịu thuế TTĐB đã được tiêu thụ trong kỳ.

Cột 9: Chỉ tiêu “Thuế TTĐB phải nộp”

Chỉ tiêu này xác định số thuế TTĐB phải nộp đối với từng loại hàng hoá, dịch vụ tiêu thụ chịu thuế TTĐB trong kỳ. NNT khai đầy đủ các số liệu vào các chỉ tiêu (từ cột (2) đến cột (8)) của Tờ khai thuế TTĐB, và xác định số thuế TTĐB phải nộp của từng loại hàng hóa, dịch vụ chịu thuế TTĐB phát sinh trong kỳ theo công thức sau:

| Thuế TTĐB phải nộp | = | Giá tính thuế TTĐB | x | Thuế suất (%) | – | Thuế TTĐB được khấu trừ |

Kế toán Ytho đã Hướng dẫn cách kê khai thuế tiêu thụ đặc biệt trên tờ khai 01 TTĐB cho các bạn. Các bạn có những thắc mắc về bài viết: Hướng dẫn cách kê khai thuế tiêu thụ đặc biệt trên tờ khai 01 TTĐB vui lòng để lại bình luận cho chúng tôi.