Hướng dẫn cách tính thuế đối với hoạt động cho thuê tài sản

Hướng dẫn cách tính thuế đối với hoạt động cho thuê tài sản

Hoạt động cho thuê tài sản là một trong những hoạt động phổ biến hiện nay. Hướng dẫn cách tính thuế đối với hoạt động cho thuê tài sản là một trong những bài viết quan trọng đối với những người cho thuê tài sản.

Các hoạt động cho thuê tài sản bao gồm:

- Cho thuê nhà, mặt bằng, cửa hàng, nhà xưởng, kho bãi không bao gồm dịch vụ lưu trú;

- Cho thuê phương tiện vận tải, máy móc thiết bị không kèm theo người điều khiển;

- Cho thuê tài sản khác không kèm theo dịch vụ

Các loại thuế phải nộp đối với hoạt động cho thuê tài sản bao gồm:

- Thuế môn bài

- Thuế giá trị gia tăng (GTGT)

- Thuế thu nhập cá nhân (TNCN)

Thuế môn bài

Cá nhân, hộ kinh doanh cá thể nộp thuế môn bài theo 6 mức bao gồm:

| Bậc thuế | Thu nhập 1 tháng | Mức thuế cả năm |

| 1 | Trên 1 500 000 đ | 1 000 000 đ |

| 2 | Trên 1 000 000 đ đến 1 500 000 đ | 750 000 đ |

| 3 | Trên 750 000 đ đến 1 000 000 đ | 500 000 đ |

| 4 | Trên 500 000 đ đến 750 000 đ | 300 000 đ |

| 5 | Trên 300 000 đ dến 500 000 đ | 100 000 đ |

| 6 | Bằng hoặc thấp hơn 300 000 đ | 50 000 đ |

Thuế GTGT:

Công thức tính thuế

Doanh thu tính thuế giá trị gia tăng đối với hoạt động cho thuê tài sản là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của số tiền bên thuê trả từng kỳ theo hợp đồng thuê và các khoản thu khác không bao gồm khoản tiền phạt, bồi thường mà bên cho thuê nhận được theo thỏa thuận tại hợp đồng thuê.

- Tỷ lệ thuế giá trị gia tăng đối với hoạt động cho thuê tài sản là 5%

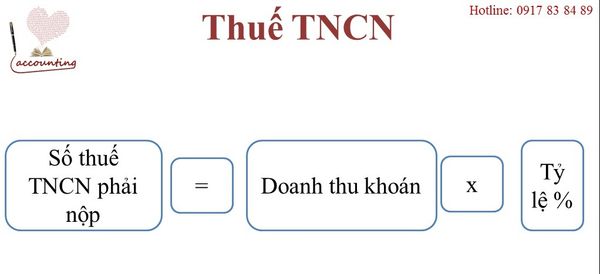

Thuế thu nhập cá nhân

Công thức tính thuế:

Doanh thu tính thuế thu nhập cá nhân đối với hoạt động cho thuê tài sản là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của số tiền bên thuê trả từng kỳ theo hợp đồng thuê và các khoản thu khác bao gồm khoản tiền phạt, bồi thường mà bên cho thuê nhận được theo thỏa thuận tại hợp đồng thuê.

Tỷ lệ thuế thu nhập cá nhân đối với hoạt động cho thuê tài sản là 5%

Kê khai thuế cho thuê tài sản

- Cá nhân trực tiếp khai thuế nếu có tổng doanh thu cho thuê tài sản trong năm dương lịch trên 100 triệu đồng.

- Cá nhân lựa chọn khai thuế theo kỳ thanh toán hoặc khai thuế một lần theo năm. Trường hợp có sự thay đổi về nội dung hợp đồng thuê tài sản dẫn đến thay đổi doanh thu tính thuế, kỳ thanh toán, thời hạn thuê thì cá nhân thực hiện khai điều chỉnh, bổ sung.

- Cá nhân khai thuế theo từng hợp đồng hoặc khai thuế cho nhiều hợp đồng trên một tờ khai nếu tài sản cho thuê tại địa bàn có cùng cơ quan thuế quản lý.

Hồ sơ khai thuế cho thuê tài sản

- Tờ khai đối với hoạt động cho thuê tài sản mẫu số: 01/TTS

- Phụ lục bảng kê chi tiết hợp đồng cho thuê tài sản mẫu số: 01/BK-TTS

- Bản chụp hợp đồng thuê tài sản, phụ lục hợp đồng (nếu là lần khai thuế đầu tiên của Hợp đồng hoặc Phụ lục hợp đồng);

- Bản chụp Giấy ủy quyền theo quy định của pháp luật (trường hợp cá nhân cho thuê tài sản uỷ quyền cho đại diện hợp pháp thực hiện thủ tục khai, nộp thuế).

Thời hạn nộp hồ sơ khai thuế cho thuê tài sản

- Thời hạn nộp hồ sơ khai thuế đối với cá nhân khai thuế theo kỳ hạn thanh toán chậm nhất là ngày thứ 30 (ba mươi) của quý tiếp theo quý bắt đầu thời hạn cho thuê.

- Thời hạn nộp hồ sơ khai thuế đối với cá nhân khai thuế một lần theo năm chậm nhất là ngày thứ 90 (chín mươi) kể từ ngày kết thúc năm dương lịch

Nơi nộp hồ sơ khai thuế cho thuê tài sản

Nơi nộp hồ sơ khai thuế là Chi cục Thuế nơi có tài sản cho thuê.

Thời hạn nộp tiền thuế cho thuê tài sản

- Thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế.

Trên đây là hướng dẫn cách tính thuế đối với hoạt động cho thuê tài sản của kế toán YTHO. Vui lòng để lại bình luận bên dưới nếu bạn có thắc mắc.